期货日报

9月,在宏观利多情绪大幅升温与基本面利好共振的刺激下,国内三大油脂大幅上涨,在国庆假期之后也是高开并维持高位震荡走势。不过目前国内豆油、棕榈油、菜油价格均已到达年内最高位,后续能否继续维持强势?

重要报告落地 油脂还有多少上涨动力

叶天

1.棕榈油:国内外供需偏紧抵消报告利空影响,价格持续坚挺

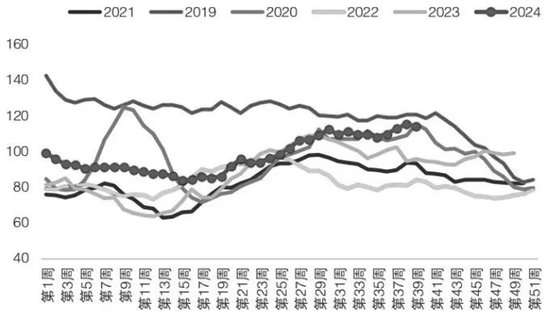

尽管马来西亚棕榈油总署(MPOB)在9月报告中上调马来西亚棕榈油期末库存至高于市场预估的201万吨,报告影响中性偏空,但报告发布后马来西亚棕榈油并未出现明显下跌,这主要是因为产地和国内供需均偏紧带来了支撑。产地端,201万吨只是历史中位水平,绝对数量并不高,而且高频数据显示10月1—15日马来西亚棕榈油产量环比下降7.93%,出口环比猛增13.97%~15.6%,预计10月累库幅度进一步缩减。印度尼西亚方面,受5—7月的产量下滑拖累,7月棕榈油库存处于251.3万吨的近5年来最低水平,后续8—10月累库幅度预计也不大。因此预计产地库存在传统增产季的最后一个月(10月)仅处于历史中偏低水平,供应压力不大。11月起棕榈油产地进入传统减产季,由于10月马来西亚与印度尼西亚的棕榈油库存并不宽裕,因此产量下降对价格的利好作用将表现得更明显。

国内方面,目前近月棕榈油进口利润仍差,10—12月棕榈油到港量预计分别为7万、20万和18万吨,同比减量明显。虽然棕榈油的性价比差抑制了下游消费,但在供应增量受限的情况下,国内棕榈油累库速度非常缓慢。在国内外供需都维持紧张格局的支撑下,短期棕榈油价格预计维持坚挺。

从中长期来看,2024/2025年度全球棕榈油需求增长大于供给增长,库销比同比下降0.91个百分点至12.74%,供需同比收紧奠定其价格表现强势的基础。节奏上,直到 2025年3月前都是东南亚的传统减产季,产量下降令两国棕榈油库存去化加速,供应压力持续减轻。同时,印度尼西亚政府计划从2025年1月起把生柴掺混率从B35上调至B40,预计增加全年290万吨的棕榈油国内消费量,使得该国供需和出口进一步收紧。

国内方面,2025年1—4月的买船数量仍有零星,仅比5月买船略多,因此今年四季度至2025年一季度国内棕榈油预计都难以大幅累库,维持紧平衡。国内外低库存配合产地减产季和印度尼西亚生柴题材发酵,预计在明年3月产地重新开始增产之前,国内外棕榈油价格仍有强势基础。

2.豆油:美豆收割压力叠加巴西天气交易减弱,价格相对偏弱

美国农业部(USDA)10月报告已经发布,该报告仅小幅下调2024/2025年度美豆单产至53.1蒲式耳,新产量1.247亿吨仍是历史最高,美豆库销比同比大增4.25个百分点至12.53%。而且天气预报显示未来1~2周主产区少雨利好田间作业,利于美豆收割加速,导致季节性压力庞大。

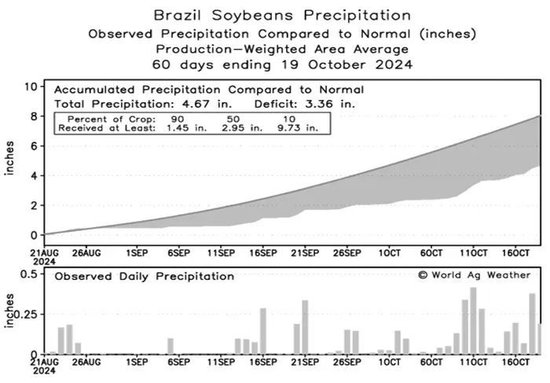

巴西方面,受前期干旱拖累,该国2024/2025年度大豆播种大幅滞后。但是近期巴西中部出现大量降雨,改善干旱并助力播种加速,天气炒作明显降温。目前巴西豆年度产量1.65亿吨以上的乐观预估暂未改变。受美豆收割压力及南美天气炒作减弱压制,短期美豆2412合约预计偏弱震荡。

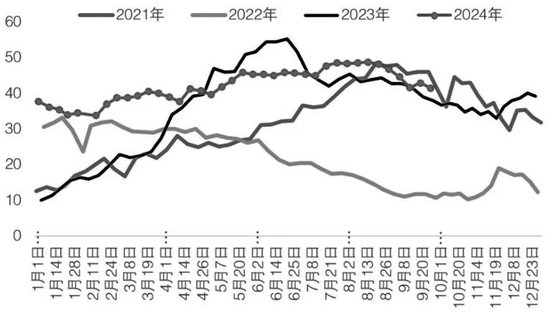

国内方面,9月大豆到港量为1137.1万吨,大幅高于之前预估,无论是670万吨的大豆库存还是114万吨的豆油库存仍处于历史高位,豆油原料端供应充裕。尽管豆油消费在三个油脂中相对最好,但整体国内油脂消费依旧差于去年,因此庞大的供应压力需要时间才能消化。总之,在2024/2025年度美豆收割压力加大、南美天气炒作降温以及国内供应压力仍然庞大的背景下,豆油在三大油脂中的表现预计相对偏弱。

中长期来看,由于三大主产国预计全面增产使得总供应增幅大于总需求增幅,2024/2025年度全球大豆供需继续宽松,持续压制豆油价格。但是美豆收割压力将在11月后释放完毕,美国国家海洋和大气管理局(NOAA)预测今冬拉尼娜现象出现的可能性为60%,南美2024/2025年度大豆生长期仍存在干旱危险。再加上目前美豆期价已跌破自身种植成本,都意味着美豆继续下跌的空间有限,预计在950美分/蒲式耳处有支撑。

国内方面,今年10月至2025年1月大豆到港量预计为845万、671万、833万和791万吨,较9月到港量逐渐下降;需求则因为进入油脂消费旺季而转好,供需宽松边际递减。因此我们认为中长期豆油价格上有压力下有支撑,整体高位震荡,重点关注南美豆生长情况是否支持其丰产预期。

3.菜油:加菜籽反倾销调查降温但全球供需收紧,支撑远月价格

9月上旬中国商务部宣布对加拿大菜籽进口展开反倾销调查,市场担心本调查导致未来菜籽进口量大幅下降,使得菜油价格在9—10月上旬大幅拉涨。但是10月18日加拿大政府允许当地企业申请减免对从中国进口的电动汽车、钢铝制品等加征的关税,此外对自中国进口的“关键制造业”产品加征的附加税也可以申请减免。加拿大政府前期的态度有所改变,两国贸易紧张关系部分缓和,菜系反倾销事件的利多情绪有转弱的可能。此外,中国四季度菜籽到港量预计仍高,10—11月到港量预计在50万吨以上,而且俄罗斯菜油也会在四季度大量进入国内,因此四季度国内菜系供应压力庞大。短期来看,由于加拿大菜籽反倾销调查事件降温以及国内近月菜系供应压力仍存,菜油价格可能高位回调。

但是中长期来看,2024/2025年度全球菜系供应减少而需求略增,库销比同比下滑2.02个百分点至7.57%,供需在豆、棕、菜中最为紧张。国内端,虽然2024年四季度菜系供应不缺,但国内厂商因为担心政策变化,对2025年菜籽的采买非常缓慢,国内供需由松转紧。而且加拿大菜籽反倾销调查尚未落地,未来仍有征收反倾销税的可能。因此,综合来看,国内外供需收紧将支撑远月的菜油价格。

综上所述,短期国内宏观及原油端的利多气氛有所减弱,加上南美天气炒作和加拿大菜籽反倾销调查降温,使得国内整体油脂价格出现高位调整。但在国内外棕榈油供需紧张以及加拿大菜籽反倾销调查仍未有定论的支撑下,调整幅度预计有限。品种上,国内外供需持续紧张的棕榈油预计走势最强,而豆油受美豆收割压力和南美天气炒作减弱拖累,菜油因为加菜籽反倾销降温,走势预计相对偏弱。中长期来看,2024/2025年度全球棕榈油及菜籽供需均同比收紧。北美大豆及菜籽的收割压力在11月后释放完毕,而棕榈油减产季和南美天气风险可能发酵,国外供应压力进一步减弱。叠加国内四季度进入油脂消费旺季,油脂去库进程有望加速,供需边际改善后价格底部或抬升。

操作上,油脂2501合约单边建议暂时观望,等待调整结束后再逢低布局。套利方面,关注豆油和棕榈油1-5价差正套和菜油1-5价差反套策略。(作者单位:长江期货)

分析人士:跟随菜油、棕榈油豆油高位盘整

记者 郑泉

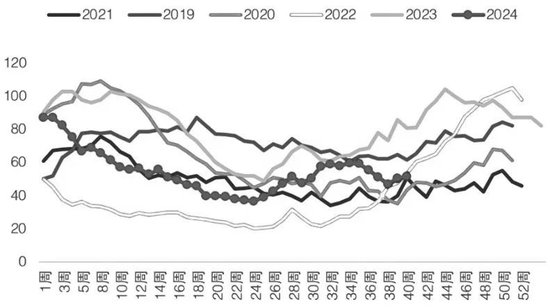

回顾近半年走势来看,5月初至8月中旬,国内豆油与CBOT大豆同步下跌,但国内豆油11%的跌幅远低于CBOT大豆22%的跌幅;8月中旬至9月底,二者同步反弹,但国内豆油涨幅达12%,高于CBOT大豆10%的反弹幅度;10月初至今,二者走势分化,国内豆油高位盘整,CBOT大豆则再度跌破1000美分/蒲式耳整数关口并测试前低960美分/蒲式耳一线支撑。

正信期货油脂油料分析师张翠萍告诉期货日报记者,随着10月USDA报告公布,美豆丰产基本成定局,北美作物生长题材的计价交易基本结束,市场转向美豆上市节奏和南美天气计价。从当前的数据来看,北美收获进度较快,大豆上市节奏紧凑,供应压力集中兑现;南美初播干旱环境被巴西降雨改善,市场短期缺乏天气交易题材;CBOT大豆承压,自10月初再度回落寻底。

“近期美豆承压走弱,一是巴西产区迎来持续降水,缓解旱情,播种预期顺利;二是北美产区天气干燥,收割工作顺利,丰产格局确立;三是美元指数继续走强施压。”国联期货油脂油料分析师苏亚菁说。

近期,巴西产区天气改善,大豆播种步伐有望加快,产量前景保持乐观,巴西国家商品供应公司(CONAB)预计2024/2025年度巴西大豆产量为创纪录的1.66亿吨,同比提高12.7%。徽商期货油脂油料分析师郭文伟表示,受前期干旱的影响,巴西大豆播种进度偏慢,尤其是最大主产州马托格罗索州,往年正常播种时间在9月中旬,今年往后推迟一周至9月中下旬才开始播种。而从整体速度来看,截至10月13日,巴西大豆播种率为9.1%,远低于前3年的均值21.4%。10月下旬巴西大豆产区的天气预报显示全国大部分地区继续降雨,特别是在马托格罗索州中北部,土壤湿度已经超过80%,有利于推进巴西大豆播种进度。

此外,苏亚菁介绍,截至10月10日当周,美国年度大豆出口销售净增加170.3万吨,符合市场预估,2024/2025年度美国大豆累计销售量为2184.1万吨,去年同期为2079.6万吨;截至10月10日当周,2024/2025年度美国对中国大豆的销售量为100万吨,前周为58.3万吨;截至目前,今年中国累计采购量为912.1万吨,去年同期为987.8万吨。

“值得注意的是,美国环境保护署最新数据显示,可再生燃料生产利润不佳,D4和D6的9月RIN生成量均环比下降超过4%,延续8月的下降趋势,部分工厂近几个月宣布关闭生产设施或放弃可再生转换计划。”郭文伟称,美国环境保护署数据显示,美国国内生物柴油生产下降了4.3%,可再生柴油生产下降了21%,导致美豆油需求减少,降低美豆压榨需求。

“作为原材料,美豆直接影响其压榨副产品豆油及豆粕的走势。不过,从商品自身及相关品种的金融属性看,豆油较豆粕更容易受外围因素的影响,豆油计价中成本逻辑被弱化;当相关油脂驱动较强时,豆油大多跟盘运行,与原料走势分化,或与原料方向一致但强度更大。”张翠萍说。

展望后市,郭文伟认为,美豆阶段性供需宽松格局抑制期价走势,国内豆油主要依靠进口大豆压榨,豆油成本端支撑减弱,带动豆油期价回调整理。

苏亚菁表示,目前美豆产区干燥,本周收割进度在八至九成,总体较为顺利;美豆出口销售维持正常进度,国内买船持续,后续仍需关注出口销售进度;巴西迎来持续降水,缓解了前期旱情担忧,但仍需关注作物生长期的天气变化;等待美国总统选举结果,美豆整体震荡偏弱运行。国内方面,大豆库存同比偏多,豆油压力较大,但近期走势上跟随宏观和棕榈为主,棕榈产地供应端仍有故事,价格较为坚挺。

“回归到节后的行情,东南亚棕榈油减产、中加贸易争端等待定论、国内宏观环境转好等反映到盘面上,豆油跟随菜棕油高位盘整,与再度寻底的CBOT大豆形成较大反差。当然,成本弱势拖累豆油一度弱于菜棕油。”张翠萍提示,在四季度消费旺季到来之际且菜棕出现转向之前,CBOT大豆的回调将不会带来豆油大幅度甚至同等幅度的回调。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛

发表评论