自:中金策略

8月以来港股走出不同于A股的“独立行情”,验证了我们一直提示港股比A股有更大弹性的观点(《港股具有更大弹性》与《港股的“独立行情”与结构机会》)。除了估值和仓位出清更彻底外,港股相比A股的盈利优势无疑也是重要原因。此外,在大概率依然持续震荡行情下,哪些板块有更高的景气度或业绩拐点也将带来更好的结构性机会?

综合已经披露完毕的中报业绩和市场预期,互联网电商、消费服务等板块的景气度较高,而电信、水电等公用事业盈利稳定,作为分红标的仍值得继续关注。

海外中资股上半年盈利同比增速改善,但更多为成本而非需求驱动,企业普遍采取收缩战略。

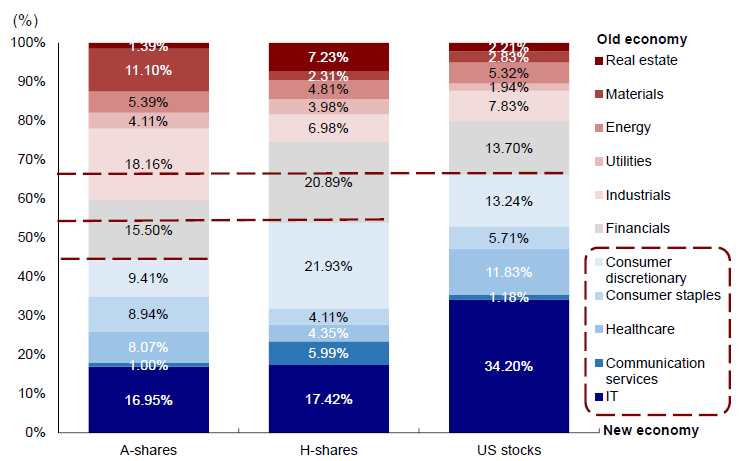

港股明显好于A股的-3%,主要由于港股盈利结构更有优势:1) 行业结构上,港股新经济占比高,中游制造业占比低。2) 集中度上,头部公司贡献效应更明显。

我们小幅下调2024全年增长从3-4%至2%,建议关注电商互联网、消费服务等景气度较高的领域;此外,电信、水电等公用事业板块业绩稳健,作为分红标的也值得关注。

。

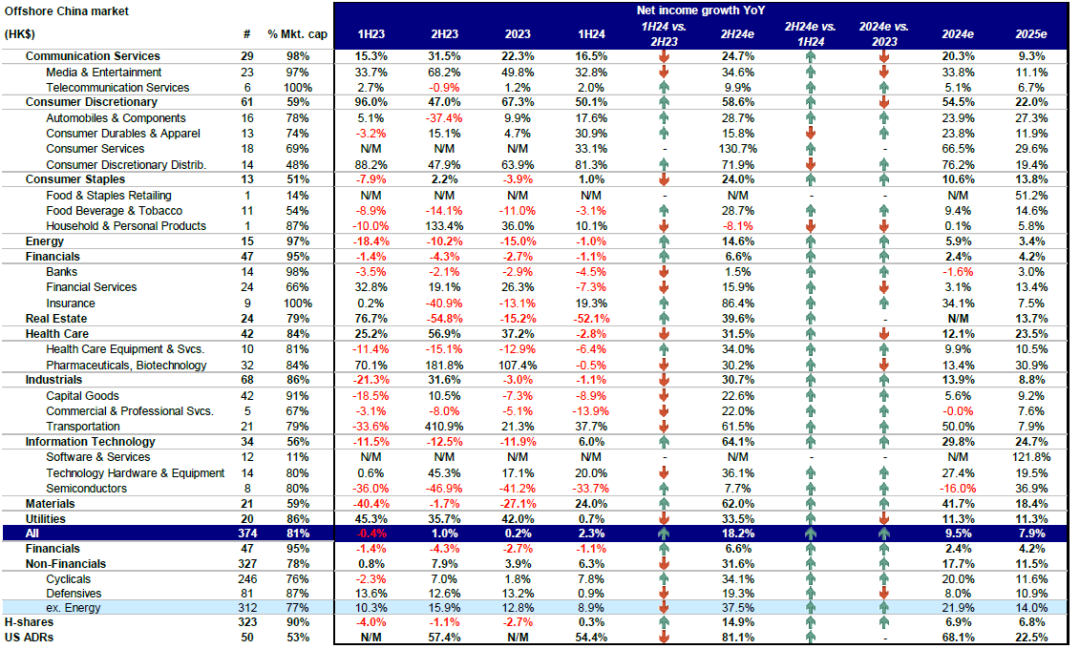

增长情况:上半年增长2.3%,好于A股;互联网电商高增长,出口链和金属是亮点,地产与银行拖累

海外中资股2024年上半年盈利同比增长2.3%,较2023年的0.2%提速。可比口径下以港币计价,海外中资股市场上半年盈利同比增长2.3%,其中金融同比下滑1.1%(vs. 2023年-2.7%),非金融增长6.3%(vs. 2023年3.9%)。

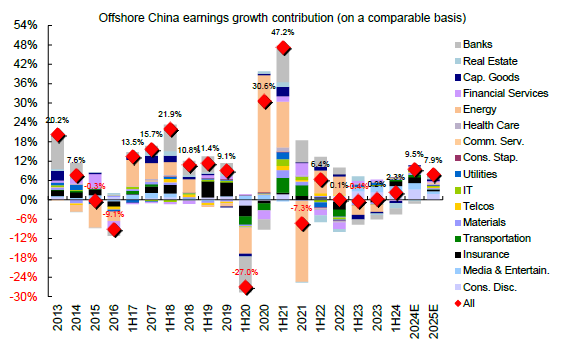

金属采矿、出口链是亮点,电商互联网维持高增长,地产、银行加速下滑。分行业看,1)上游资源品修复。原材料盈利增长24.0%(vs. 2023年-27.1%),价格上涨推升金属采矿板块业绩;能源盈利小幅下滑1.0%(vs. 2023年-15.0%)主要是受煤价回落拖累,油气盈利反而增长6.0%,较2023年下滑12.4%转正。2)中游制造偏弱。上游资源品涨价挤压利润,资本品盈利下滑8.9%(vs. 2023年-7.3%);航空公司减亏、部分集运及港口公司因运价上涨业绩提升;汽车及零部件板块增长17.6%,较2023年增长9.9%提速,支撑主要来自利润率同比抬升0.4ppt(vs. 2023年-0.5ppt),但收入同比增长6%,较2023年增速22.3%放缓。3)下游消费有韧性。必需消费增长1%(vs. 2023年-3.9%),可选消费增长49.4%(vs. 2023年67.3%),受益于出口的耐用消费品(+30.9%)和电商板块提供支撑,拼多多(PDD.O)、京东(9618.HK)、美团(3690.HK)盈利增长双位数。4)TMT整体强劲,仅半导体下滑33.7%(vs. 2023年-41.2%),软件服务大幅减亏,电信和科技硬件分别增长2%和20%,均好于2023年的1.2%和17%,媒体娱乐维持高速增长32.8%(vs. 2023年+49.8%)。5)偏防御的医疗保健和公用事业在高基数下增速回落,医疗保健下滑2.8%(vs. 2023年+37.2%),公用事业增长0.7%(vs. 2023年+42%)。6)金融地产盈利下滑,拖累整体业绩。地产加速下滑52.1%(vs. 2023年-15.2%),万科(2202.HK)盈利大幅转负拖累板块表现;金融盈利下滑1.1%,较2023年-2.7%降幅收窄,保险(+19.3%)盈利明显修复,但息差收窄使得银行盈利加速下滑(-4.5%vs. 2023年-2.9%),多元金融(-7.3%)业绩也处于底部。

尽管如此,港股仍明显好于A股的-3%,尤其是非金融板块,同比增长6.3%,对比A股非金融下滑5.5%[1]。究其原因,主要是由于港股盈利结构更有优势:

1) 行业结构上,港股新经济占比高,中游制造业占比低。上半年盈利同比双位数增长的电商、互联网板块在港股中权重较大,市值占比接近20%,而这类企业A股中较少;盈利承压的中游制造业公司多数集中在A股,如工业板块市值占比超过18%,大幅高于港股的7%,其中上半年盈利同比下滑53%的电力设备及新能源板块在A股中市值占比5%,港股中仅占0.5%。

2) 集中度上,头部公司贡献效应更明显。海外中资股市值前10大公司上半年净利润占整体的44%,前20家公司占60%,而A股前10大公司净利润占比仅33%,前20家占45%。因此头部公司业绩影响更大,腾讯、美团、中海油等上半年业绩亮眼,均为双位数增长。分板块更为明显,汽车板块,长城汽车(2333.HK)、小鹏汽车(9868.HK)、比亚迪(1211.HK)基本贡献全部增幅;交通运输中,东方航空(0670.HK)大幅减亏和京东物流(2618.HK)业绩超预期也拉动过半增幅;能源中,中海油(0883.HK)同比增长19.8%,基本抵消煤炭下滑的拖累。

增长质量:更多为成本而非需求驱动,企业普遍采取收缩战略

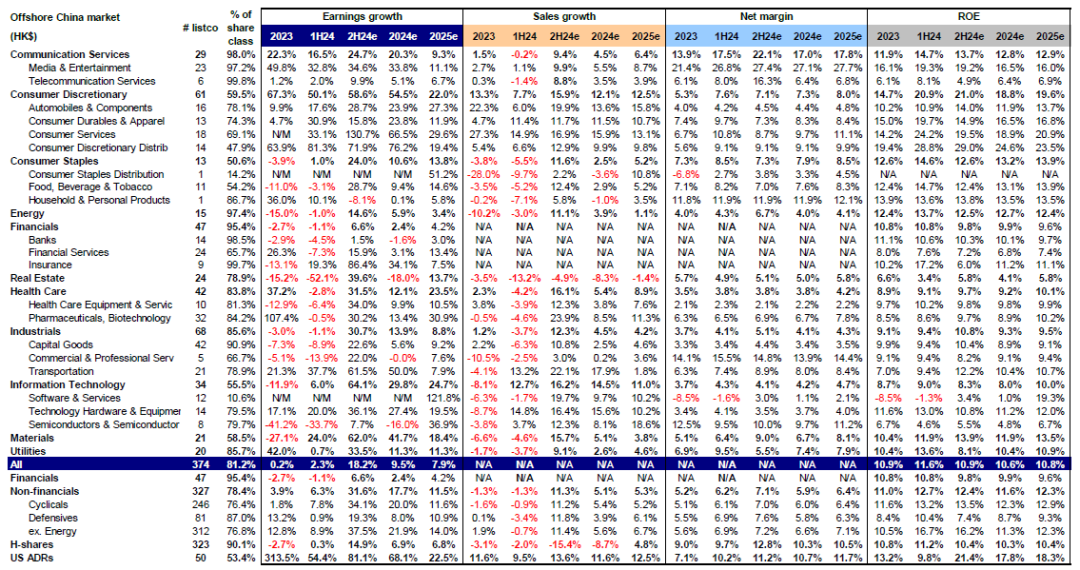

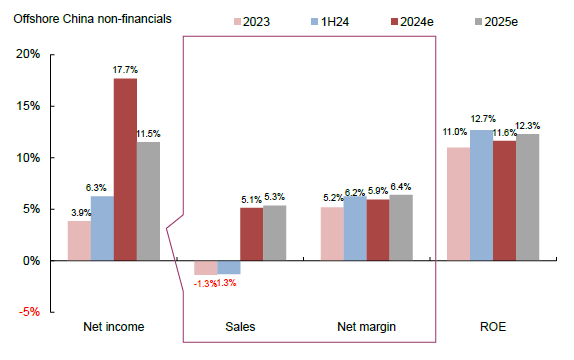

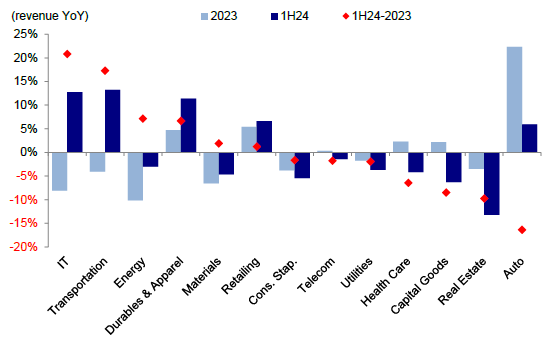

盈利改善更多为成本驱动,需求反而下滑。海外中资股净利润率从2023年5.2%提升1ppt至上半年的6.2%。相比2023年,多数板块净利润率改善,媒体娱乐(+5.4ppt)、零售(+3.4ppt)、公用事业(+2.7ppt)、耐用消费品及服装(+2.3ppt)等板块净利润率较2023年明显改善,仅房地产板块下滑0.8ppt。上半年海外中资股上市公司税费减少,利息支出同比增速放缓。企业压降成本以在需求疲弱环境下维持经营。与之相对,非金融行业收入同比下滑1.3%(vs. 2023年-1.3%),经营性现金流同比下滑24.4%(vs. 2023年3.2%),其中交通运输(+13.2%)、信息技术(+12.7%)、耐用消费品(+11.4%)等板块上半年收入实现同比正增长,较2023年收入增速改善较大,而汽车(-16ppt)、房地产(-10ppt)、资本品(-8ppt)、医疗保健(-6ppt)等板块增速较2023年明显放缓。

企业投资收缩,净负债下降。上半年海外中资股资本开支同比下滑4.2%。杠杆率与2023年的343%基本持平,其中资本品杠杆率抬升幅度居前(+41ppt);交通运输杠杆率下滑10ppt。值得注意的是,净负债率(Net gearing)从2023年的45%降至2024年上半年的41%,企业在去杠杆。同时,2024年上半年去库背景下,库存、库销比持续回落,应收账款同比增加,投资回报率和内需动能不足环境下,企业投资和扩张意愿有限,采取收缩性经营管理策略。

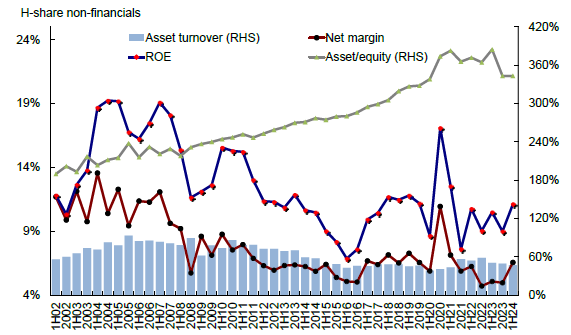

因此,ROE走高更多为成本驱动的利润率所致。ROE从2023年的10.9%抬升至2024年上半年的11.6%。其中,金融板块ROE与2023年持平为10.8%;非金融ROE从11.0%上行至12.7%;保险、必需消费、公用事业、电信板块ROE分别扩张7.9、4.4、3.5和2.5ppt;银行、信息技术、资本品板块分别下滑0.5、0.4和0.3ppt。杜邦分析看,净利润率抬升支撑ROE走高,杠杆率基本持平,资产周转率从2023年的49%降至47%,企业在需求不足情况下难以获得新的利润增长点,盈利能力受到限制。

增长前景:小幅下调2024全年增长至2%;建议关注电商互联网、消费服务、电信与公用事业等

当前,市场共识预计海外中资股全年增长9.5%,隐含下半年同比增长近20%。板块方面,市场一致预期电商、保险、媒体娱乐等仍是盈利增长的主要贡献;消费者服务、房地产、保险、半导体等板块下半年或明显好于上半年。

我们认为,市场一致预期可能过于乐观,或存在合成谬误。一方面,有效需求仍显不足,地产量价偏弱运行,物价持续承压,经济增长内生动能偏弱的形势仍有待根本性改善。另一方面,上半年出口企稳、好于市场预期为出口链企业盈利提供支撑,但近期运价持续回落,下半年出口环比可能转弱。当前增长承压问题的根源仍是信用收缩,尤其是财政力度今年2月尤其是二季度以来再度放缓,无法有效对冲私人部门持续“去杠杆”,解决的方法包括降低融资成本、财政加杠杆两个路径。7月财政赤字同比加速,9月美联储降息也将为国内政策提供宽松窗口,但年内可能重在落实已有政策,财政部近期也强调“坚决防止超财力出台政策、新上项目[2]”,因此期待“强刺激”并不现实,基本面看下半年盈利高速增长缺乏基础。

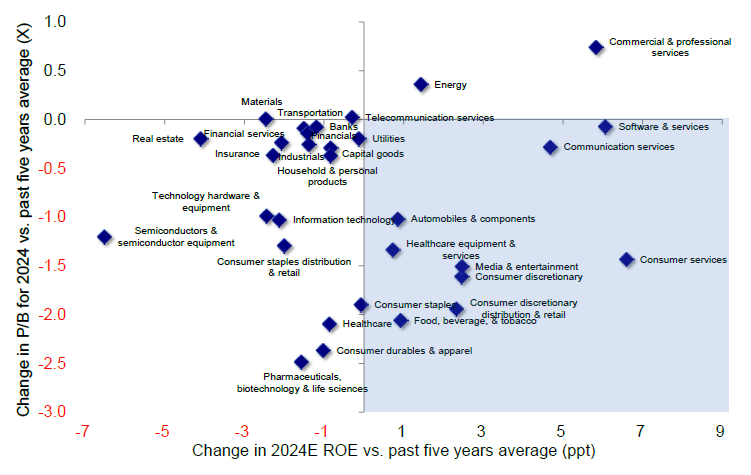

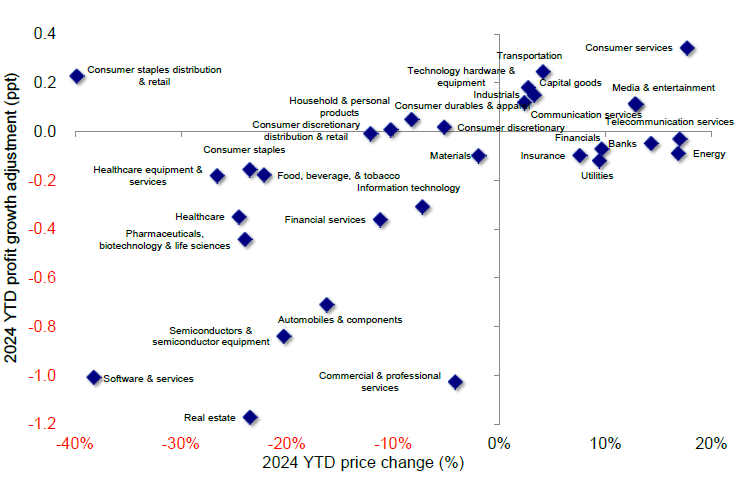

基准情形下,结合上半年实际增长情况,我们将2024年盈利增速预测从3-4%下调至2%,低于当前10%的一致预期。不过,由于新经济板块占比较高、制造业占比低,港股业绩仍将好于A股。板块层面,我们建议关注电商互联网、消费服务等景气度较高的领域,这些板块年初至今盈利上修,2024年ROE预期高于过去5年均值,PB水平低于过去5年均值,有望成为业绩整体温和增长态势中的亮点;此外,电信、水电等公用事业板块业绩稳健,作为分红标的也值得关注。

市场角度,结合盈利与美联储降息影响,我们依然认为港股弹性大于A股。短期受益于降息的成长板块可能有更高弹性,如半导体、汽车(含新能源)、媒体娱乐、软件、生物科技等。但中期维度,区间震荡的结构性行情依然是主线,当前10年美债利率降至3.8%已将降息预期计入的较为充分,若风险溢价回到去年中,对应恒生指数约19,000;若盈利在此基础上增长10%,对应恒生指数点位可能在21,000左右。配置方向取决于基本面前景,分红+科技成长是主线:1)整体回报下行,对应稳定回报的高分红和高回购,即充裕现金流的“现金牛”,从周期分红到银行分红,再到防御低波分红;2)局部加杠杆,如具有自身行业景气度(互联网、游戏、教培)或者政策支持的科技成长(科技硬件与半导体)。

整体盈利:同比2.3%,好于A股,电商互联网高增长

图表1:海外中资股2024年中报业绩整体情况汇总

注:以港元为单位;数据缺失以及财年不在12月结束的公司不包含在上表中;基于彭博一致预期而非中金自上而下预测

资料来源:彭博资讯,中金公司研究部

图表2:可选消费、媒体娱乐、保险板块对2024年上半年盈利增长贡献最大,而银行、房地产板块构成拖累

资料来源:彭博资讯,中金公司研究部

图表3:海外中资股2024年上半年盈利、收入、利润率和ROE水平汇总

注:以港元为单位;基于可比口径;数据缺失以及财年不在12月结束的公司不包含在上表中;基于彭博一致预期而非中金自上而下预测

资料来源:彭博资讯,中金公司研究部

增长动力:更多为成本而非需求驱动

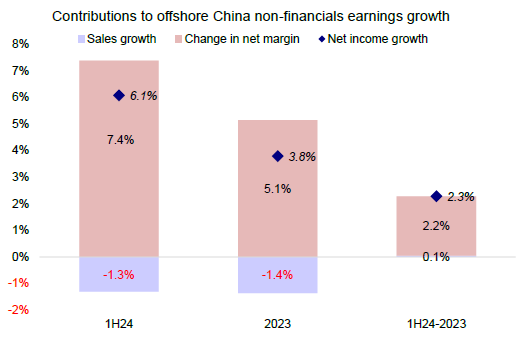

图表4:收入下滑拖累上半年盈利增速

资料来源:彭博资讯,中金公司研究部

图表5:净利润率抬升是盈利小幅增长的主要原因

资料来源:彭博资讯,中金公司研究部

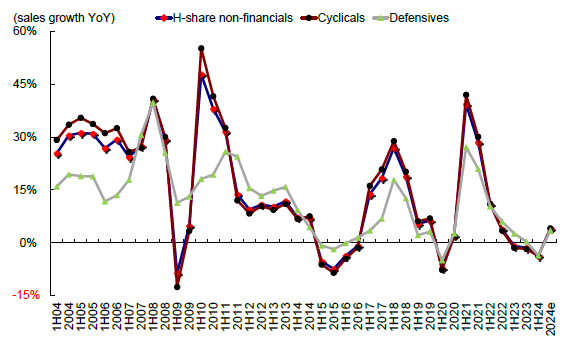

图表6:上半年收入进一步下滑

资料来源:彭博资讯,中金公司研究部

图表7:汽车、房地产、资本品板块收入增速明显放缓

资料来源:彭博资讯,中金公司研究部

增长质量:投资下行,杠杆回落,更多采取收缩战略

图表8:ROE抬升,主要由于净利润率上行

资料来源:彭博资讯,中金公司研究部

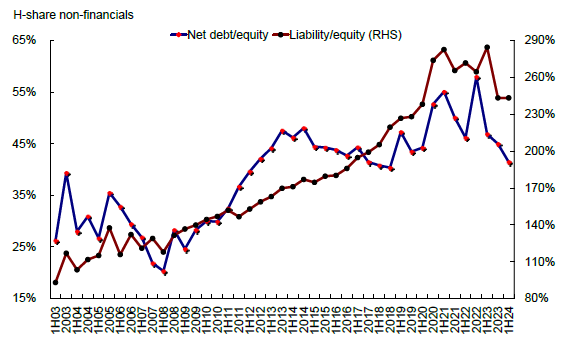

图表9:…净负债率下降,企业现金持有量占比上升,企业财务结构趋于保守

资料来源:彭博资讯,中金公司研究部

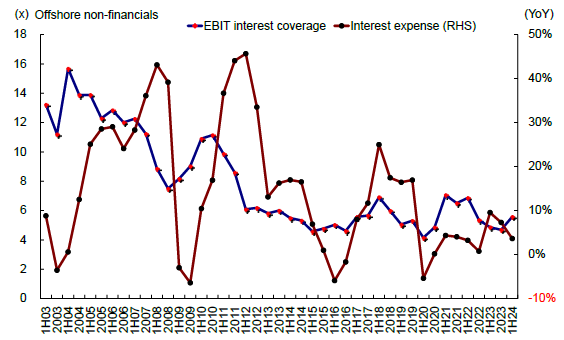

图表10:利息覆盖倍数增加,利息支出同比增速下降

资料来源:彭博资讯,中金公司研究部

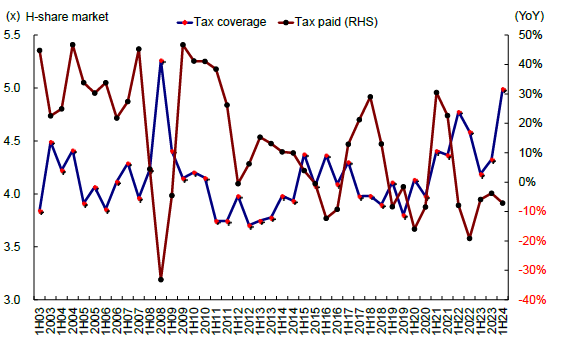

图表11:税费同比减少,税收覆盖率抬升

资料来源:彭博资讯,中金公司研究部

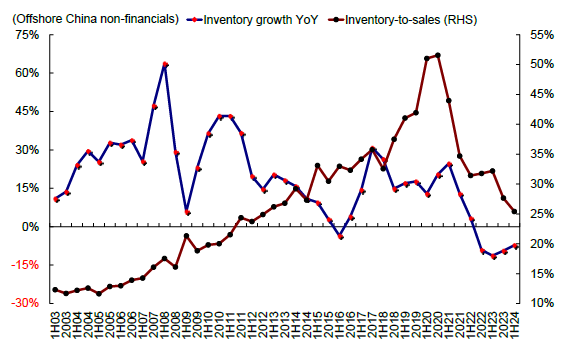

图表12:企业持续去库,上半年去库速度放缓

资料来源:彭博资讯,中金公司研究部

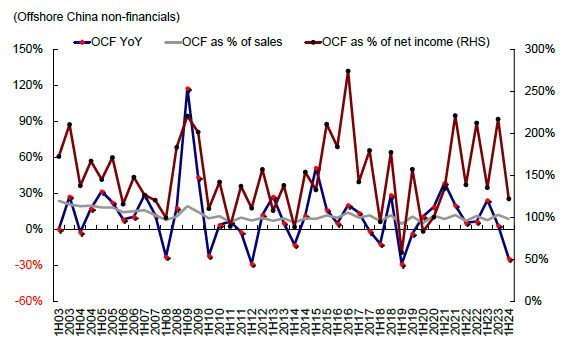

图表13:经营性现金流同比下滑

资料来源:彭博资讯,中金公司研究部

前景展望:一致预期偏高,小幅下调全年增长至2%

图表14:消费者服务、电商、媒体娱乐等板块在ROE和PB水平上具有吸引力

注:数据截至2024年9月5日 资料来源:FactSet,Wind,彭博资讯,中金公司研究部

图表15:2024年至今盈利预期上调板块多数涨幅居前

注:数据截至2024年9月5日 资料来源:FactSet,Wind,彭博资讯,中金公司研究部

图表16:港股相比A股盈利收益结构具有优势

注:数据截至2024年9月5日 资料来源:FactSet,Wind,彭博资讯,中金公司研究部

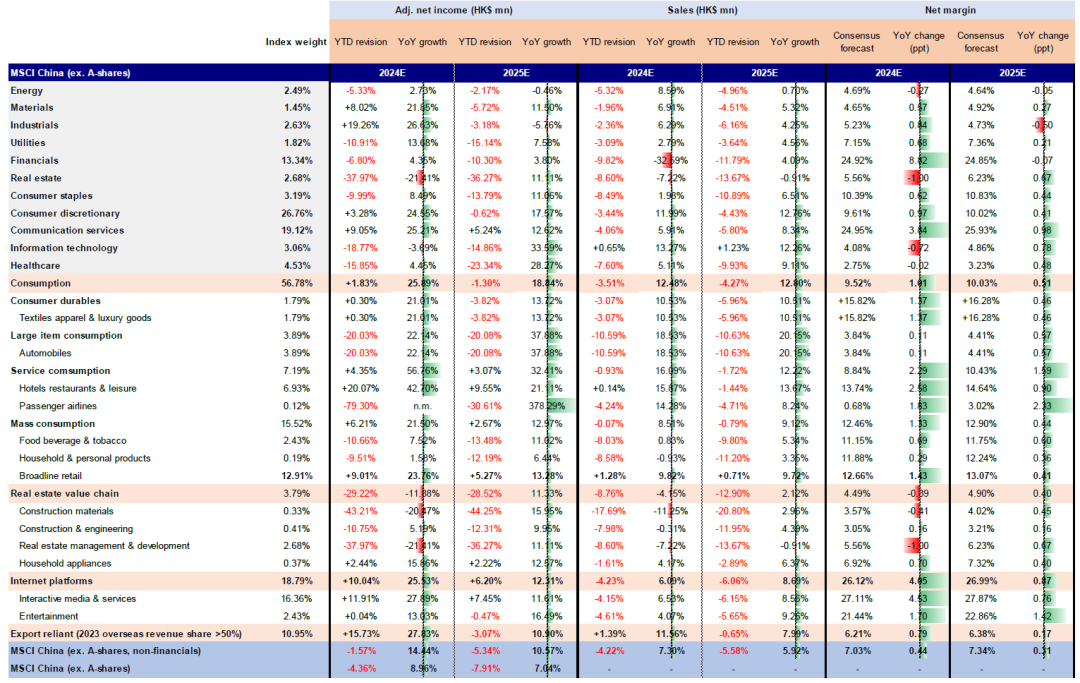

图表17:MSCI除中国指数年初至今各行业净利润预测调整以及FactSet一致增长预测

注:数据截至2024年9月5日 资料来源:FactSet,中金公司研究部

[1]https://www.research.cicc.com/zh_CN/report?id=348487&entrance_source=empty

[2]https://www.yicai.com/news/102253918.html

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张倩

发表评论