停牌半个月后,松发股份对外发布重组预案。根据公告,松发股份拟以重大资产置换及发行股份购买资产的方式购买交易对方持有的恒力重工100%股权,并向不超过35名特定投资者发行股份募集配套资金。

二级市场上,今日复牌的松发股份一字涨停,截至发稿时每股报价15.79元,公司总市值19.61亿元。

根据交易预案,松发股份的此次资产重组共分为三个部分:

一、重大资产置换:松发股份以其持有的截至评估基准日全部资产和经营性负债与中坤投资持有的恒力重工50%股权的等值部分进行置换。

二、发行股份购买资产:松发股份拟以发行股份的方式向交易对方购买资产,具体包括向中坤投资购买上述重大资产置换的差额部分和向苏州恒能、恒能投资、陈建华购买其合计持有的恒力重工剩余50.00%的股权。

三、募集配套资金:松发股份拟向不超过35名特定投资者发行股份募集配套资金。募集资金将用于支付本次并购中介机构费用、交易税费等并购整合费用和投入拟购买资产在建项目建设,也可以用于补充上市公司和置入资产流动资金、偿还债务等用途。

松发股份表示,通过此次交易,上市公司将战略性退出日用陶瓷制品制造行业,恒力重工将成为上市公司的全资子公司。上市公司未来主营业务为船舶及高端装备的研发、生产及销售。

资料显示,恒力重工成立于2022年7月,陈建华、范红卫夫妇直接和间接持有恒力重工100%股权,为恒力重工实际控制人。

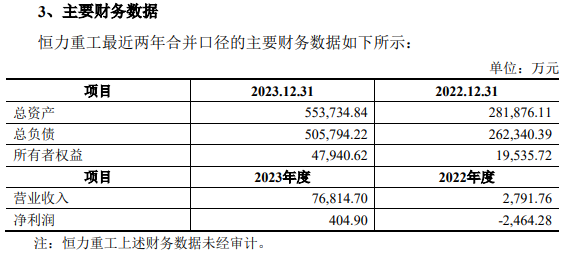

2022年和2023年,恒力重工的营业收入分别为2791.76万元和7.68亿元,净利润分别为-2464.28万元和404.9万元。松发股份在重组预案中表示,恒力重工前期由于船舶制造业务的规模化效应尚未显现,盈利水平相对较低,随着2024年船舶制造业务逐步步入正轨,开工订单增加,2024年恒力重工的盈利能力将大幅提升。截至预案签署日,恒力重工船舶已确定排产新造船舶140艘,货值约108亿美元,船型包含散货船、VLCC、VLOC和集装箱船等。与此同时,股东已于2024年9月增资25亿元,进一步助力恒力重工业务发展。

值得一提的是,2023年6月,松发股份曾发布公告称,公司正在筹划以支付现金的方式向宁波利维能购买其持有的安徽利维能动力电池有限公司不低于51%且不高于76.92%股权。交易完成后,安徽利维能将成为上市公司的控股子公司,公司的主营业务将在陶瓷产品的基础上新增储能锂电池业务,同年10月该笔交易终止。

海量资讯、精准解读,尽在新浪财经APP

发表评论