国际清算银行警告称,金融体系很容易再次出现波动,就像今年夏季一种流行的对冲基金策略崩溃时波及整个市场一样。

国际清算银行在周一发布的一份报告中表示,随着全球各大央行撤出流动性,投资者将被迫降低杠杆率并审查风险策略。所谓套利交易平仓,是这一转变潜在后果的最新例证。

“我们不应该抱有任何幻想。这不是第一次,也不会是最后一次市场动荡,”国际清算银行货币和经济部门负责人Claudio Borio在新闻发布会上表示,“这是大局的一部分,是市场在从极低利率和充足流动性的特殊时期过渡时不可避免地出现的退出症状。”

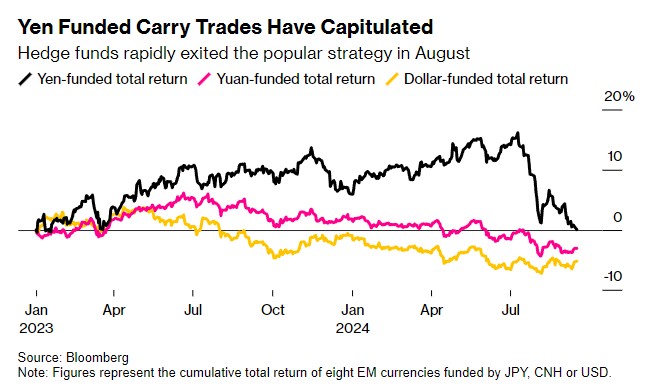

随着日本央行7月加息,大量借入日元并将现金投入到高收益资产中的交易员被迫迅速平仓。这些剧烈波动波及到其他资产,并引发了人们对金融体系中杠杆水平的担忧,这让交易员猜测市场上是否还会有更多杠杆。

国际清算银行表示,它正在寻求改进跟踪套利交易的方式,以便更好地了解市场的脆弱性。目前,包括远期、掉期和期权在内的外汇衍生品的信息对每笔交易的具体目的缺乏明确的说明,国际清算银行正在与其成员国央行合作,收集有关这些交易的更多数据。

当前的部分挑战是,投资者通常将外汇衍生品用于投机性套利交易,以及对冲和流动性管理目的,这使得评估整体活动变得困难。

国际清算银行在其报告中表示,在8月崩盘之前,套利交易策略非常拥挤且杠杆率很高。国际清算银行表示,由于参与套利交易策略的动机依然存在,政策制定者需要密切关注事态发展。

国际清算银行经济顾问兼研究主管Hyun Song Shin表示:“我们需要非常密切地关注正在积聚的潜在风险。金融状况对货币政策的实施至关重要,这对央行来说至关重要。”

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜

发表评论