来源:华闻期货

沪证监许可【2016】38号

今日商品期货市场涨跌互现。集运欧线上涨5.25%,钢铁板块整体上涨1.03%,热卷与螺纹钢分别上涨1.75%、1.58%。聚酯链整体下跌3.53%,PX0>对二甲苯与PTA分别下跌4.35%、4.04%。石油板块中,沥青大幅下跌5.02%。农产品板块中,苹果上涨0.55%,豆二下跌2.26%。有色板块中,国际铜与沪铜分别上涨1.47%、1.37%。

一、沥青

行情回顾

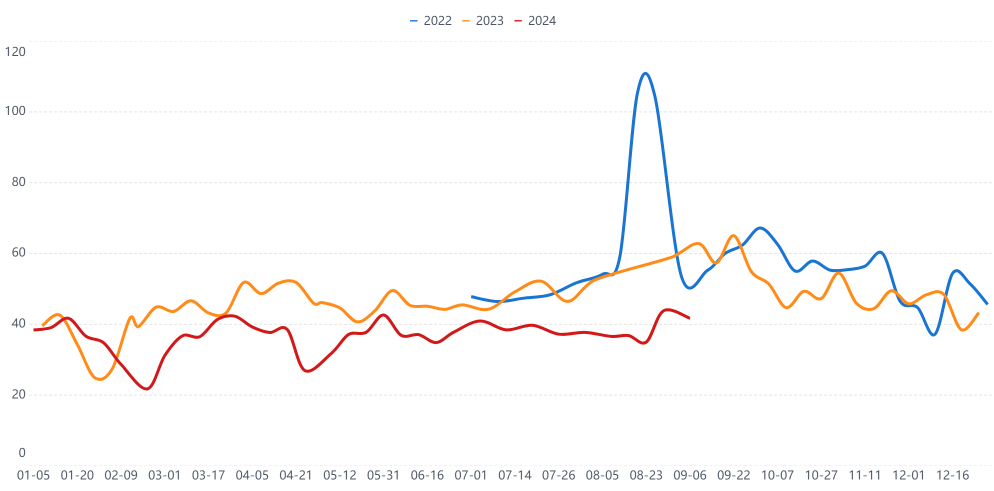

沥青主力合约价格今日延续前期跌势震荡下行,最大跌幅达5.64%。收盘跌幅5.02%,报价3048元/吨。

沥青2411主力合约价格走势

波动逻辑

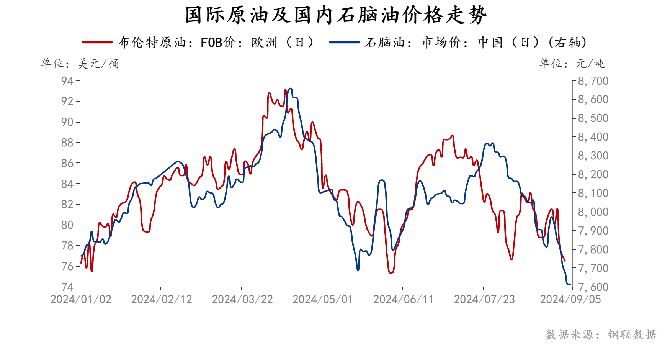

(1)成本端,原油价格近期跌至一年多来最低,上游成本支撑明显减弱。

WTI国际原油主力合约走势

(2)供应端:虽国内沥青开工率处于低位,但随着沥青利润的修复,未来一定程度上带动炼厂生产的积极性,东明石化9月初突然复产沥青,并计划9月满产。九月稀释沥青对中国出口量有增加预期,若实际到港量增加,部分以稀释沥青为主要原料的炼厂原料紧张格局或有所缓解。

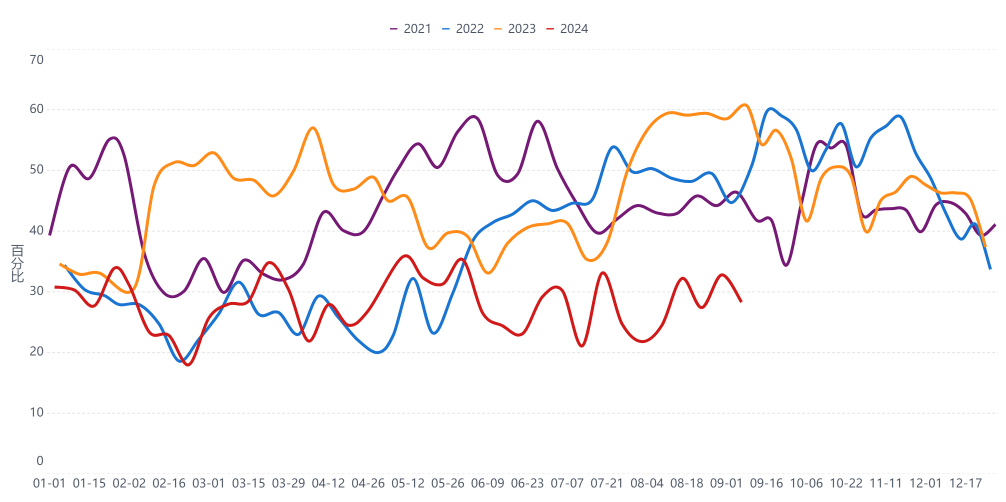

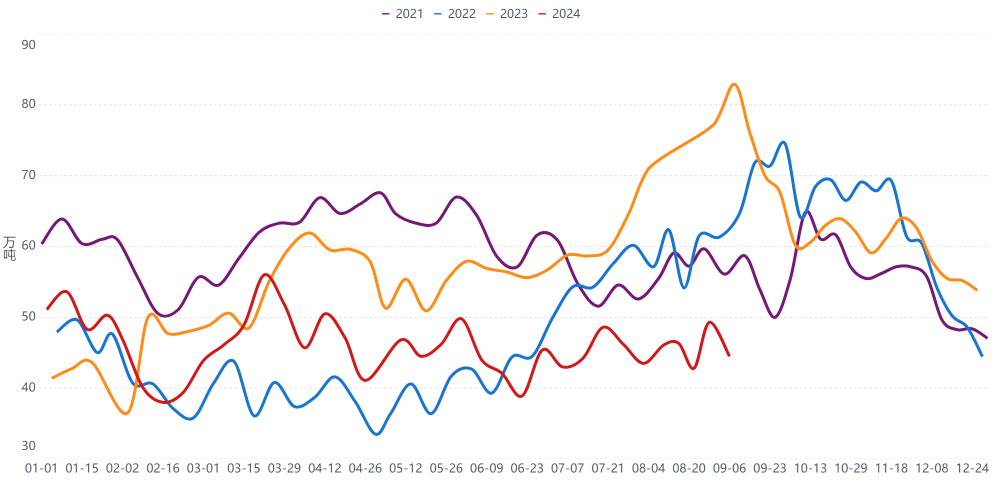

截止9月4日,中国沥青炼厂产能利用率为25.5%,环比下降3.1%,沥青周产量为44.5万吨,环比下降9.9%。

重交沥青周度产能利用率

沥青周度产量

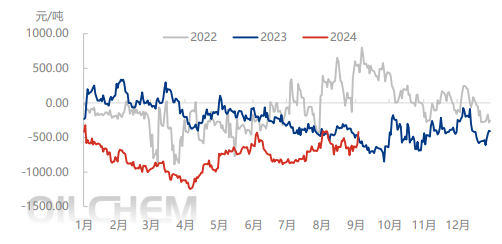

截止9月3日,按当前原料价格测算,生产沥青综合利润周度均值为-605.5元/吨,环比减少27.7元/吨。

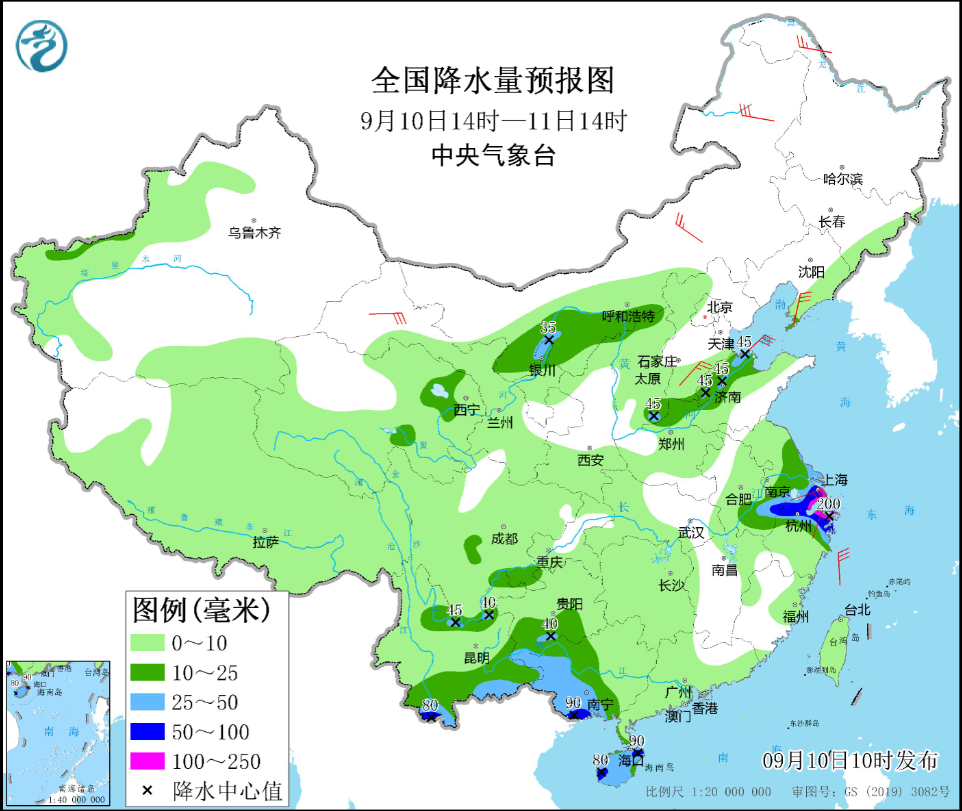

生产沥青周度综合利润

(3)需求端:国内沥青终端需求维持弱势。加之终端资金短缺问题制约,沥青需求释放不及往年同期。近期东北、西北、华北北部等地天气相对晴受台风天气影响朗,道路项目有望陆续进入赶工阶段。但是在超强台风“摩羯”的影响下,海南、华南部分地区出现阶段性暴雨到大暴雨天气,西北地区中东部、华北等地也有小到中雨或阵雨过程,道路施工均受限,多地的沥青需求将再次按下暂停键。

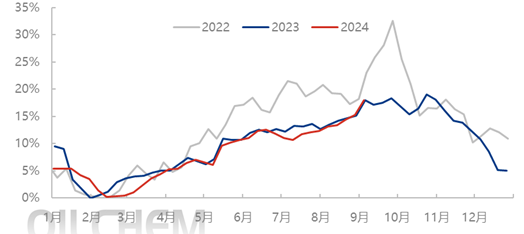

截止9月3日,国内改性沥青69家样本企业改性沥青产能利用率为18.0%,环比增加2.7%。

改性沥青产能利用率

截止9月3日,国内沥青54家企业厂家样本出货量共41.7万吨,环比减少4.9%。

全国降水量预报图

(4)情绪端:部分业者看空情绪上涨,贸易商抛售情绪增加,市场低价频出,业者积极出售社会库自有库存。

后市展望

国际原油持续走低,对沥青成本支撑大幅减弱。山东东明石化9月满产的消息也使得供应端的利多被冲击。叠加超强台风“摩羯”的影响下,暴雨天气影响终端道路施工。贸易商抛售情绪增加下,现货价格走低。短期沥青期货价格或继续下探,密切关注原油走势及台风动向可能带来的反弹风险。

二、对二甲苯

行情回顾

对二甲苯主力合约开盘后小幅上涨,随后开始大幅下跌,截止收盘跌幅达4.35%,报价6734元/吨。

波动逻辑

(1)成本端,由于市场普遍不看好需求及对美国经济衰退的的担忧,自7月以来上游原油价格一路下跌,国内石脑油价格下跌趋势短期难以扭转,对二甲苯价格难有支撑。

7月份以来,国际对二甲苯价格整体也呈现下跌趋势,截至9月4日,亚洲PX市场,美湾地区FOB价为935美元/吨。FOB韩国均价为852.67美元/吨,较9月3日下跌23美元/吨。

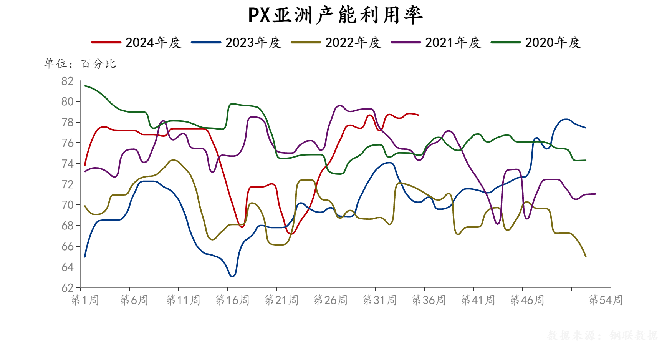

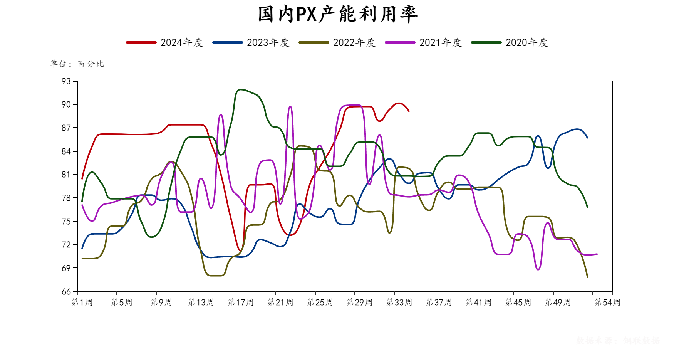

(2)供应端,对二甲苯海内外均维持高开工率。国内对二甲苯供应充足,维持较高开工率,开工率为87.97%,同比增长6.83%,环比下降1.11%,为近五年同期最高值。截止9月9日,亚洲地区对二甲苯开工率为78.66%,为近五年同期最高值。

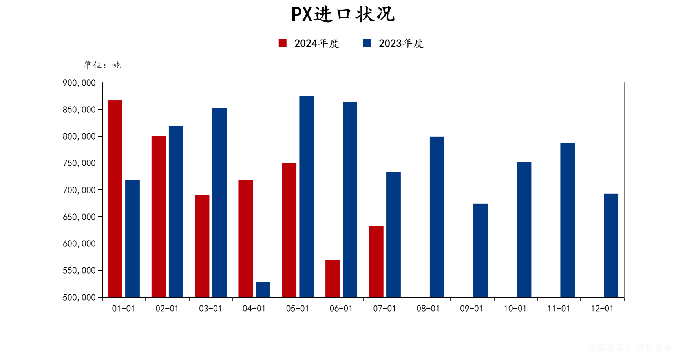

由于国内开工率均维持高位,国内供应充足。今年对二甲苯进口同比明显减少,1-7月累计进口量为502.80万吨,较去年同期减减少36.28万吨,跌幅为6.73%,2024年7月中国PX进口63.23万吨。

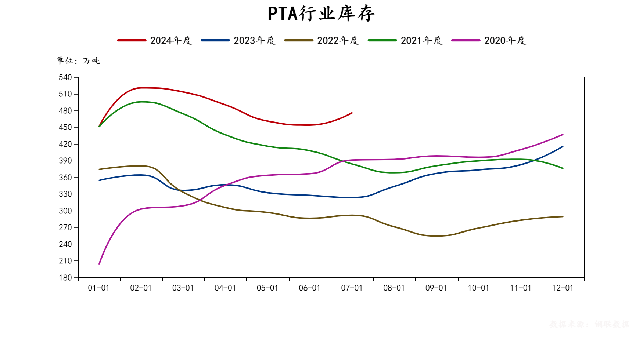

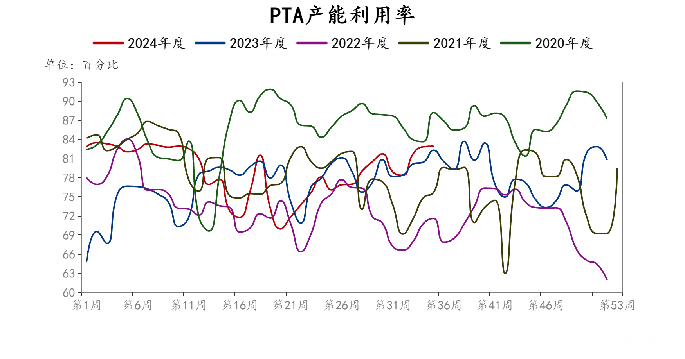

(3)需求端,下游PTA维持较高开工率对PX有一定需求,但仍难以缓解产能过剩,且PTA行业库存水平整体较高,库存增长至475.9万吨,环比增长4.91%,同比增长47.18%。聚酯下游长丝、短纤、瓶片消费需求均较为疲软,是导致PTA库存累积的重要原因。

后市展望

整体来看,对二甲苯基本面较弱,成本端,原油价格的整体下行叠加夏季调油热度已过,对二甲苯难以寻找合适的价格支撑点。供应端方面,装置检修基本符合预期,国内外维持高开工率,供应十分充足。下游需求方面,PTA开工率虽维持高位,但PTA行业库存累积过高,为近年同期最高值,且今年长丝、短纤、瓶片需求偏疲软。聚酯整体供销不畅,叠加原油价格下行,对二甲苯期货价格或偏弱运行。

杨广喜 投资咨询从业证书号 Z0000278

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远

发表评论